Rynki finansowe znajdują się obecnie w kluczowym punkcie zwrotnym, który może przynieść zarówno wzrosty, jak i okresową zmienność. W 2024 roku wyraźnie zarysowują się sygnały, że rynek akcji może być na skraju znacznej hossy. Jest to napędzane kilkoma kluczowymi czynnikami, które obejmują nadchodzące wybory prezydenckie w Stanach Zjednoczonych, planowane decyzje Rezerwy Federalnej, a także potencjalne zmiany w polityce fiskalnej. W połączeniu ze stabilnymi fundamentami gospodarczymi i perspektywą dalszego luzowania polityki monetarnej, prognozy na wzrosty w nadchodzących miesiącach wyglądają bardzo obiecująco.

1. Wybory Prezydenckie i Posiedzenie FOMC jako Czynnik Zmienności i Potencjalnego Wzrostu

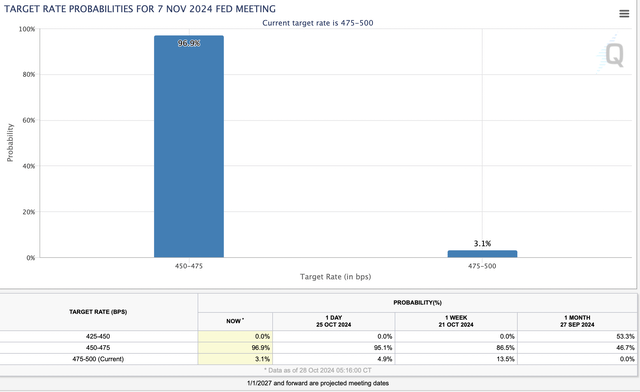

Zbliżające się wybory prezydenckie, zaplanowane na 5 listopada, mogą wprowadzić krótkoterminową zmienność na rynek, jednak decyzje podejmowane przez nową administrację będą miały ogromny wpływ na kształt gospodarki. Tuż po wyborach, 7 listopada, odbędzie się posiedzenie FOMC, podczas którego Fed może kontynuować obniżki stóp procentowych. Takie działania powinny długoterminowo stabilizować gospodarkę i wspierać dalsze wzrosty na rynkach.

Dane potwierdzające: Według wskaźnika CME FedWatch, rynek oczekuje z dużym prawdopodobieństwem obniżki stóp procentowych o 25 punktów bazowych w najbliższych miesiącach, co sprzyja środowisku inwestycyjnemu i pozwala obniżyć koszty kredytów. Wzrost prawdopodobieństwa dalszych obniżek stóp wywołuje pozytywne oczekiwania wśród inwestorów, zwłaszcza w okresie zwiększonej niepewności.

2. Polityka Monetarna Rezerwy Federalnej jako Motor Napędowy Rynków Akcji

Decyzje Rezerwy Federalnej w sprawie stóp procentowych są kluczowe dla rynków finansowych, szczególnie dla spółek opartych na kredytach, takich jak sektor technologiczny i energetyka odnawialna. W środowisku niskich stóp dostępność kapitału jest wyższa, co wspiera inwestycje w przyszłościowe branże. Ponadto stabilizacja inflacji na poziomie około 2,5-3% zmniejsza ryzyko dalszego zacieśniania polityki, co pozwala na wyższe wyceny spółek.

Dane potwierdzające: Wskaźnik inflacji PCE (Personal Consumption Expenditures) wykazuje stabilizację na poziomie 2,678%, co sprzyja polityce Fed i wspiera łagodniejsze podejście do dalszych obniżek stóp. Wskaźniki rynku obligacji, takie jak rentowności 10-letnich obligacji skarbowych, które oscylują wokół 4,8%, również pokazują stabilność oczekiwań co do inflacji, co pozytywnie wpływa na rynki akcji.

3. Wybory Fiskalne: Trump kontra Harris

Kierunek polityki fiskalnej zależny jest od wyniku wyborów. Jeśli Trump wygra, jego administracja może wprowadzić dalsze obniżki podatków i deregulacje, które będą wspierać amerykańskie spółki o dużej kapitalizacji. Z kolei administracja Kamali Harris może wdrożyć programy stymulujące wydatki na infrastrukturę i ekologiczne inwestycje, co będzie sprzyjało zrównoważonemu wzrostowi gospodarczemu i wsparciu sektora zielonej energii.

Dane potwierdzające: Według danych PredictIt oraz innych źródeł bukmacherskich Trump jest obecnie liderem zakładów, z przewagą 61% do 37% nad Harris. Taka przewaga jest wyraźnym sygnałem, że inwestorzy spodziewają się korzystnej dla rynku polityki fiskalnej, a wielu liczy na możliwość dalszych obniżek podatków i deregulacji, co może zwiększyć dynamikę wzrostu firm.

4. Sektory Korzystające ze Środowiska Luźniejszej Polityki Monetarnej i Wzrostu

- Technologia i AI: Firmy z branży technologicznej, takie jak Alphabet, Apple i Microsoft, są na fali wzrostu, napędzane rozwojem sztucznej inteligencji i automatyzacji. Środowisko niskich stóp procentowych sprzyja ich dalszym inwestycjom, co może prowadzić do dalszych wzrostów na giełdzie.

- Energia Odnawialna i Przemysł: Zielona transformacja i nacisk na ekologiczną energię oznacza znaczące wsparcie dla firm inwestujących w alternatywne źródła energii i infrastrukturę. Dotacje i ulgi podatkowe mogą dodatkowo wzmocnić te sektory.

- Sektor Dóbr Luksusowych i Konsumpcyjnych: Przy niskiej inflacji i stabilnym zatrudnieniu rośnie konsumpcja w sektorach, które są wrażliwe na wydatki konsumpcyjne, takich jak turystyka i luksusowe dobra.

Dane potwierdzające: Raporty zysków technologicznych gigantów wskazują na silny wzrost – na przykład Alphabet i Microsoft zanotowały dwucyfrowy wzrost przychodów w ostatnim kwartale, co świadczy o rosnącym popycie na nowe technologie. Ponadto wskaźnik PMI dla sektora usług w USA pozostaje powyżej 50, co oznacza ekspansję i pozytywny wpływ na sektory konsumpcyjne.

5. Wyniki Finansowe Firm Jako Katalizator Wzrostu

Ostatni sezon wyników pokazuje wyraźną odporność amerykańskich spółek na zmiany gospodarcze. Wyniki finansowe najważniejszych korporacji są zgodne z oczekiwaniami lub je przewyższają, co daje nadzieję na dalsze wzrosty i pozytywne nastawienie inwestorów. Firmy z dużą siłą cenową, które mogą podnosić ceny bez spadku popytu, mogą przyciągać jeszcze większe zainteresowanie inwestorów.

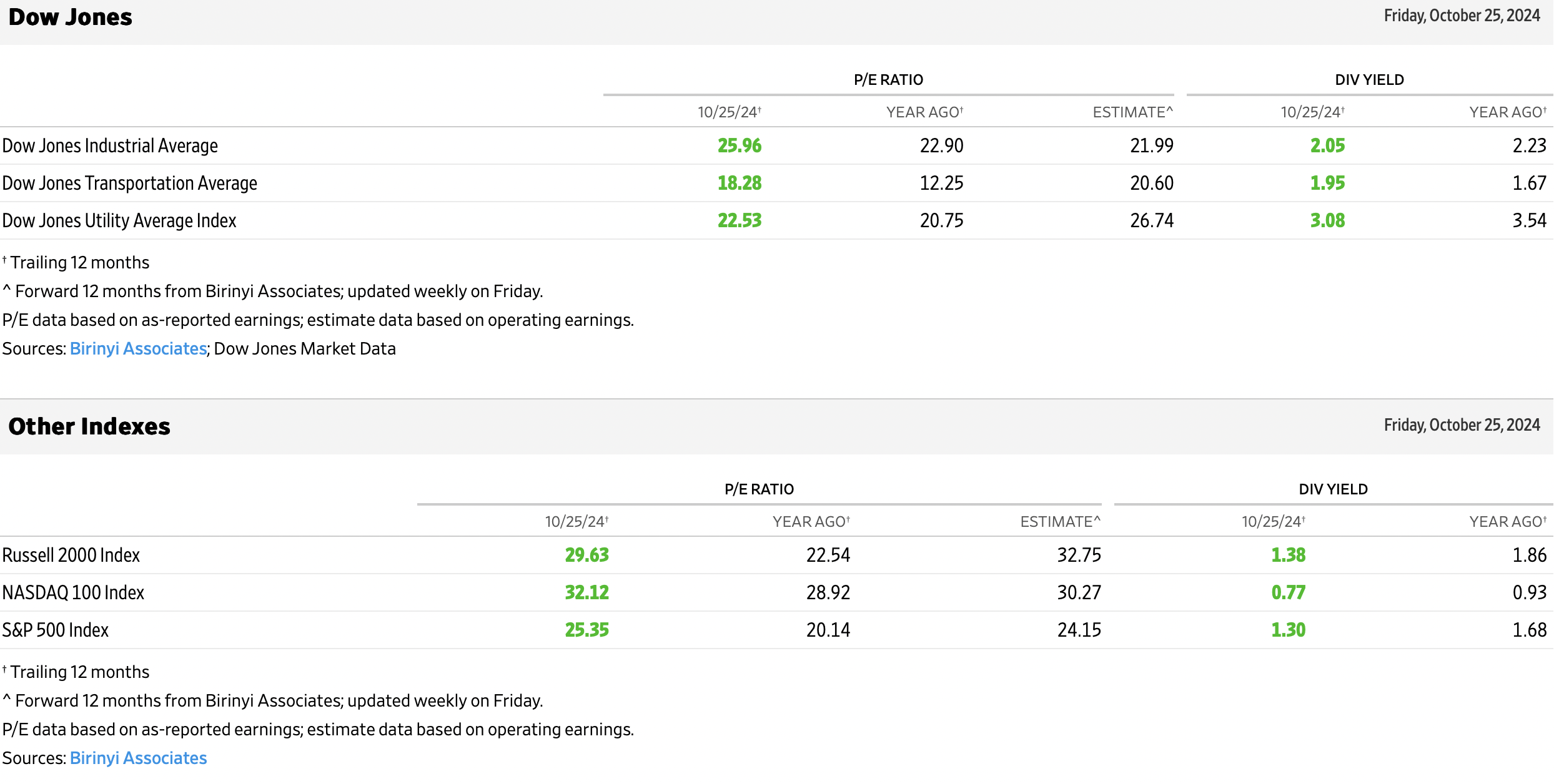

Dane potwierdzające: Apple i Amazon, które wkrótce ogłoszą wyniki, już teraz odnotowały wzrost popytu na swoje produkty premium, co pokazuje, że konsumenci są gotowi płacić wyższe ceny, co pozytywnie wpłynie na ich wyniki finansowe. Co więcej, wskaźnik forward P/E dla S&P 500 wynosi obecnie około 24, co jest oznaką oczekiwań wzrostu zysków.

6. Środowisko Gospodarki na 2025 i Kolejne Lata

Oczekiwane warunki gospodarcze w 2025 roku mogą przynieść środowisko silnej gospodarki, gdzie umiarkowana inflacja i stabilne stopy procentowe będą wspierać dalszy wzrost akcji wysokiej jakości. Firmy międzynarodowe o dużej ekspozycji na rynki zagraniczne również mogą na tym skorzystać, gdy globalne rynki będą się odbudowywać, dodając element wzrostu międzynarodowego.

Dane potwierdzające: Wskaźnik inflacji PCE, który jest kluczowy dla Rezerwy Federalnej, wykazuje stabilizację, co zwiększa prawdopodobieństwo dłuższego utrzymania łagodnej polityki pieniężnej. Dodatkowo, oczekiwania inflacyjne na poziomie rynku obligacji wskazują na umiarkowaną inflację, co daje nadzieję na stabilne otoczenie makroekonomiczne.

7. Ryzyka, Które Mogą Wpłynąć na Hossę

- Niepewność Geopolityczna: Polityka zagraniczna nowej administracji, zwłaszcza wobec Chin, może wpłynąć na globalne przepływy handlowe i wywołać zmienność, szczególnie w sektorach zależnych od międzynarodowych łańcuchów dostaw, takich jak przemysł i technologia.

- Rosnące Zadłużenie Publiczne: Mimo że obecne luzowanie polityki monetarnej wspiera krótkoterminowe wzrosty, wysoki poziom zadłużenia narodowego może stanowić długoterminowe zagrożenie dla stabilności gospodarki i rynków finansowych.

Rynki akcji mają przed sobą ogromny potencjał wzrostu, jeśli kluczowe czynniki makroekonomiczne i polityczne będą sprzyjały dalszemu rozwojowi. Prognozy na najbliższe miesiące i lata wskazują na możliwość kontynuacji hossy w wyniku stabilnej polityki monetarnej, wzrostów zysków firm i potencjalnie korzystnych zmian fiskalnych. Zbliżające się wydarzenia, takie jak posiedzenie FOMC i wybory prezydenckie, mogą stanowić przełomowy moment dla rynków, a wyważona polityka fiskalna i monetarna może wesprzeć dalsze wzrosty na giełdzie.